- 滨江集团逆势加杠杆 ROE创上市以来最低

- 2019年04月19日来源:新浪财经

提要:2019年4月17日,杭州滨江房产集团股份有限公司(以下简称“滨江集团”)发布公司2018年年度报告,公司营业收入211.15亿元,同比增长53.3%,但归母净利润却大幅下滑28.89%至12.17亿元。由于公司其他应收项目繁杂,相应坏账减值高达7.23亿元,且净利润多数归属少数股东,使得公司的括摊薄和加权ROE,双双创上市以来最低值。

2019年4月17日,杭州滨江房产集团股份有限公司(以下简称“滨江集团”)发布公司2018年年度报告,公司营业收入211.15亿元,同比增长53.3%,但归母净利润却大幅下滑28.89%至12.17亿元。由于公司其他应收项目繁杂,相应坏账减值高达7.23亿元,且净利润多数归属少数股东,使得公司的括摊薄和加权ROE,双双创上市以来最低值。

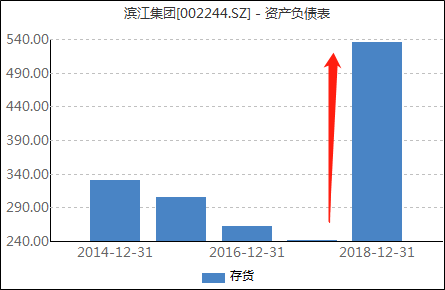

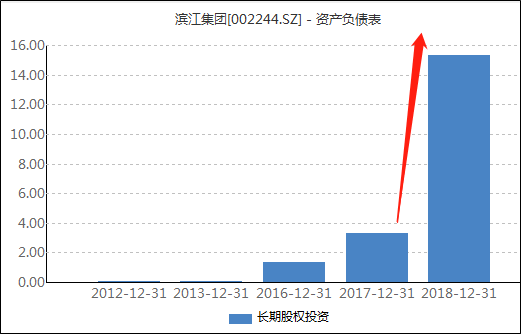

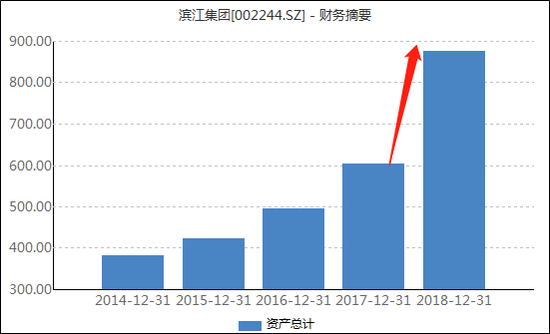

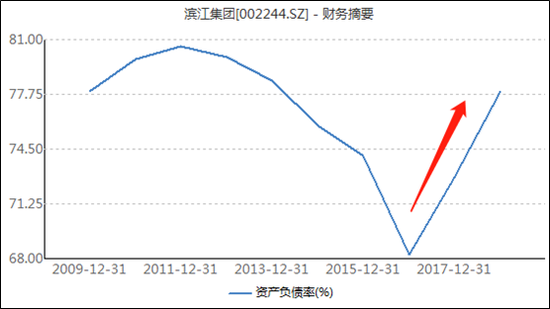

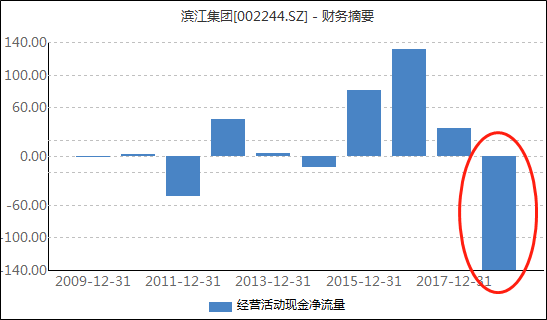

房地产市场降温之际,公司却逆势狂奔,全年继续加大举债、拿地力度,使得公司的总资产、存货、长期股权投资均出现大幅上涨,杠杆率明显提高,现金净流出高达139.4亿元,创下上市以来最大流出纪录。

其他应收乱成一锅粥 ROE创历史最低

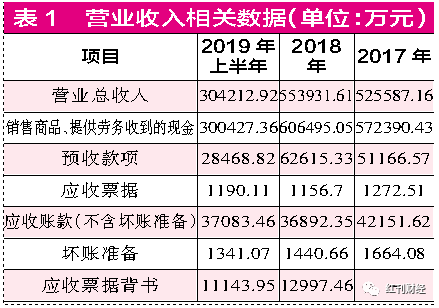

2018年,滨江集团实现营业收入211.15亿元,同比增长53.3%, 主要来自于杭州及周边的房地产销售的结转收入。公司多年来深耕浙江,尤其是杭州及嘉兴地区,占比多年来超过80%,根据克而瑞数据显示,滨江集团2018年位列杭州市场销售第一。

与公司营收快速增长形成鲜明对比的是,滨江集团全年实现净利润31.52亿元,同比增仅增12.17%,而公司归属母公司股东净利润更是仅有12.17亿元,较2017年的17.11亿元大幅下滑28.89%。主要原因有二:其他应收款的坏账损失、净利润中多数是归属小股东的收益。

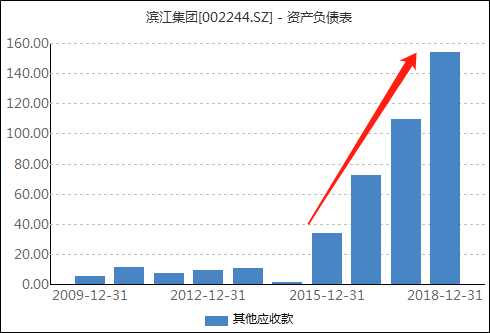

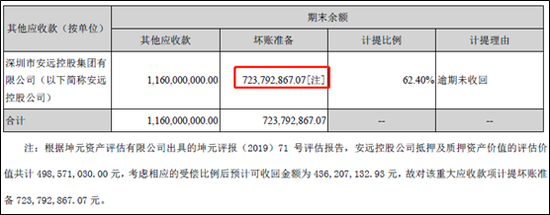

2018年,滨江集团其他应收款达154.3亿元,占总资产的17.62%,占净资产的80%,且连续多年快速增长,而母公司的其他应收款更是达到280.78亿元。这其中拆借款的占比为94%,较为糟糕的是,其他应收的前五名金额合计占42.02%,存在较大的减值风险敞口。这其中就包括2018年计提坏账损失7.22亿元的安远控股公司的拆借款,如下所示。

不过,或将另股东失望的是,公司高达157.46亿元的拆借款,并没有带来可观的利息收入,由于公司没有披露具体的出借收益率,而全年滨江集团的利息收入仅1.46亿元,若简单除以年末拆借金额,滨江集团的拆借款年化收益率仅为0.93%。如此低效率的资金使用情况,实在是对股东利益的损害。

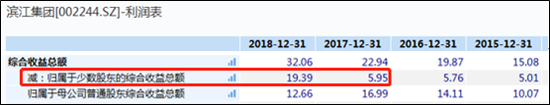

净利润中多数是归属小股东的收益,也是公司规模净利润大幅下滑的主因之一。滨江集团近年来销售拿地的权益比例均较低,根据克而瑞数据,公司2018年销售的权益比例为44%,较2017年的78%继续大幅下降,这或将在未来继续影响公司的利润分配情况及母公司股东收益。

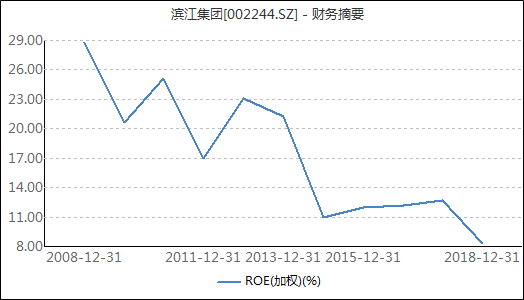

由于以上两点原因,使得滨江集团在销售毛利率高达35.74%、较2017年有所提高。但公司净利润率却有所下滑,最终导致盈利能力明显滑坡,公司全年加权和摊薄ROE分别仅为8.26%、7.79%,较2017年分别下滑4.38、4.02个百分点,均创上市以来最低值。

滨江集团董事会审议通过的利润分预案为每10股派发现金红利0.6元(含税),股利支付率仅15.34%,公司多年来的股利支付率都徘徊在10%附近。这或许跟公司全年盈利下滑、经营现金流大幅为负有着密切关系。

销售与回款金额差距较大 逆势加大拿地力度

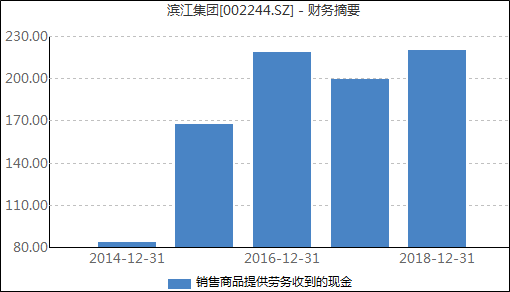

2018年,滨江集团全年销售额达850.1亿元,创公司销售新高,同比增长38.23%。在克而瑞销售榜单中位列第37位,不过,滨江集团的销售权益比例较低,权益销售位列克而瑞榜单的第63位。值得注意的是,滨江集团尽管实现了850亿元的销售金额,但公司全年经营现金流入仅200亿元左右,且连续三年变化都不大,这与公司的销售快速增长形成鲜明的反差。且公司账面的预收款项与营业收入之和也远低于850亿元,这个销售额数据与财务报告出入较大。

滨江集团公司新增土地储备项目26个,计容建筑面积346.97万方,土地款总额496.43亿元,平均楼面价1.43万元/平方米,合计拿地金额约485亿元,拿地面积较2017年的220.45万平方米大幅增加,金额大幅超出公司收到的销售回款。这使得公司的存货、长期股权投资大幅增加。

在销售回款远不及销售额的情况下,拿地金额又高达485亿元。公司的财务状况有所趋紧,截止报告期末,公司整体融资成本为5.8%,较2017年的5.59%有所上升。截止报告期末,滨江集团的总资产合计875.52亿元,较2017年的602.44亿元大幅增长45.33%,在净资产变化不大的情况下,公司杠杆率上升明显。

众所周知,地产公司近两年都在做减法,而滨江集团近几年资产负债率明显反弹,2018年底,滨江集团的资产负债率为77.94%,较上年增加5个百分点。有息负债占公司净资产的比率为1.35,净负债率为98.06%,较2017年的61%大幅上升。

其中,公司账面资金71.9亿元,短期有息负债35.8亿元,有息流动负债占有息负债的比例仅为20.59%,低于货币资金,短期偿债压力小。但公司长期借款129.49亿元,较2017年的19.5亿元上升6.6倍,应付债券77.86亿元,合计超过200亿元,这大幅提升了公司的净负债率。逆势加杠杆的滨江集团,全年经营现金流净额为净流出139.4亿元,创下公司上市以来最差经营现金流表现。

公司预计2019年的销售要突破千亿大关,公司高达535亿元的存货需要巨量资金来建设开发,才能正常销售,如果继续保持2018年的销售与回款状况,滨江集团的财务将会进一步紧张。逆势加杠杆,是福是祸,或未可知。