- 滨江服务敲钟上市 未来拓展依托现有合作伙伴

- 2019年03月16日来源:界面新闻

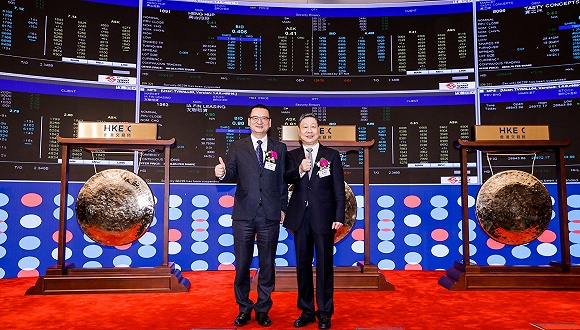

提要:物业服务与房子一样是滨江集团的“金字招牌”。经受了业主的考验后,现在,物业服务又到了接受资本市场检验的时刻。3月15日上午,港交所年后第一家物业公司滨江服务集团有限公司敲钟上市,股票代号03316。从此,造房子可以与绿城一争高低的浙江老板戚金兴有了第二家上市公司。

物业服务与房子一样是滨江集团的“金字招牌”。经受了业主的考验后,现在,物业服务又到了接受资本市场检验的时刻。

3月15日上午,港交所年后第一家物业公司滨江服务集团有限公司敲钟上市,股票代号03316。从此,造房子可以与绿城一争高低的浙江老板戚金兴有了第二家上市公司。

谈及滨江服务上市的心情,戚金兴表示11年前滨江房产上市相当于自己结婚,有懂也有不懂。现在滨江服务上市相当于儿子结婚,但儿子结婚比自己结婚还开心,心情从来没有那么开心过。

滨江服务以6.96港元的价格开盘,最高达到了7.66港元,并以7.32港元的价格收盘,市值为19.52亿港元。戚金兴持有滨江服务1.27亿股,占比47.51%,是公司的大股东。在之前的认购中,绿城服务、杭州东业各认购987万股股份,天堂硅谷资产管理认购3000万人民币的股份。

对于绿城服务的鼎力相助,滨江服务董事会主席、总裁兼执行董事朱立东表示,不管是绿城房产还是物业,滨江与其本身就有一定互动,但此次绿城物业真金白银为滨江投票并不存在谁帮谁,绿城纯粹是基于市场行为的判断而做出的投资决策。

此次滨江服务IPO募资金额约4.6亿港元。招股书显示,融资获得的资金主要会用在四个方面,收购其他物业管理公司、开发集团的管理服务系统、投资于资产管理平台和扩张公司规模。

滨江服务董事会主席、总裁兼执行董事朱立东表示,滨江物业服务还是会把基础物业服务作为主要的业务模式,在对外业务拓展方面,考虑做一些产业园区的经营,通过内部改造、机器设备等提高劳动的效率并降低人员量,减轻企业在人工成本上面的支出。在拓展伙伴方面,他还表示,主要依托现在的合作伙伴,增加第三方物业比例。

房地产存量时代开发商对物业的觊觎以及港股物业股估值较高大背景下,上市公司分拆物业港股IP0已经成为一种趋势。根据统计,截止当前,共12家房企分拆物业而使物业港股上市,其中2018年是房企物业公司赴港上市最集中的一年,包括雅生活服务、碧桂园服务、新城悦、佳兆业物业以及永升生活服务共5家房企分拆物业而使物业港股上市。

与已经上市的绿城、碧桂园等相比,滨江服务的在管物业面积偏小成为软肋。根据招股书,截止到2018年8月31日,滨江服务在管物业有68个,包括51个住宅物业及17个非住宅物业,在管建筑面积约为1080万平方米。要知道碧桂园服务上市时在管物业超过700个、绿城服务上市时在管合同建筑面积达到7400万平方米。

但滨江服务并非没有优势。滨江服务中在管住宅物业约66.1%为高端物业,由于滨江服务主要服务高端住宅,物业费明显高于行业一般水平,单位面积贡献的利润更多。根据招股书,截止2018年8月31日,滨江服务的平均物业管理费达到了3.98元/平方米/月。

同时,滨江服务的盈利能力也比较强。根据招股书,滨江服务2017年净利率为16.5%,而净资产收益率水平更是达到了70.3%,净利率和净资产收益率都远高于行业平均水平。

戚金兴对规模更加乐观,他表示,虽然规模小,但发展空间很大。绿城服务约189亿市值,但是房产绿城中国不过126.72亿市值。只要坚持做品质,坚持抓管理,坚持有质量的推进,若干年后,滨江服务不排除有超过绿城服务的可能。

值得一提的是,业主增值服务被看作是物业公司未来盈利的主要增长点,对此,朱立东对界面新闻表示,滨江服务也正在做一些尝试,但不会触碰到一些风险大的增值服务上,比如社区理财。他认为物业公司最重要的仍然是做好服务,发展业主增值服务会根据业主需要量力而行,不会本末倒置。