- 多喜爱何处去 上市仅四年实控人卖壳

- 2019年09月27日来源:界面

提要:上市仅四年有余的多喜爱,“卖壳”计划落空。9月26日晚间,多喜爱公告称,公司重大资产置换及换股吸收合并浙江省建设投资集团股份有限公司(下称浙建集团)暨关联交易事项未获得证监会审核通过。据多喜爱此前披露的预案,若计划的交易完成,浙建集团将实现借壳上市,浙江国资委将成为多喜爱实际控制人。

上市仅四年有余的多喜爱,“卖壳”计划落空。

9月26日晚间,多喜爱公告称,公司重大资产置换及换股吸收合并浙江省建设投资集团股份有限公司(下称浙建集团)暨关联交易事项未获得证监会审核通过。

据多喜爱此前披露的预案,若计划的交易完成,浙建集团将实现借壳上市,浙江国资委将成为多喜爱实际控制人。

证监会审核意见认为,标的资产资产负债率较高,经营性现金流和投资性现金流持续大额为负,持续盈利能力和流动性存在不确定性,不符合《上市公司重大资产重组管理办法》第十一条和第四十三条的相关规定;标的资产内部控制存在较大缺陷,会计基础薄弱,不符合《首次公开发行并上市管理办法》第十七条和第二十二条的相关规定。

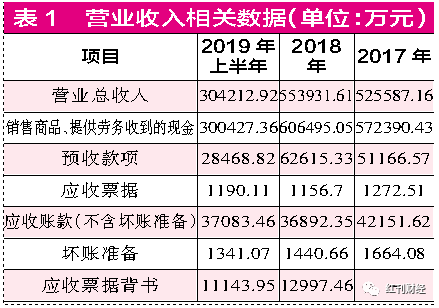

据公告显示,浙建集团(合并口径,下同)2016年度、2017年度、2018年度分别实现营业收入558.46亿元、563.91亿元、656.75亿元,分别实现归属于母公司所有者的净利润5.25亿元、6.84亿元、8.2亿元。

多喜爱曾回复深交所问询函称,与同行业可比上市公司等相比,浙建集团的业务规模、盈利能力处于中等位置,但公司的资产负债率相对较高。数据显示,2016年度、2017年度、2018年度,浙建集团的资产负债率分别为94.71%、89.41%、89.81%。

记者注意到,天健会计师事务所此前出具的《内部控制鉴证报告》认为,浙建集团按照相关规定在所有重大方面保持了有效的财务报告内部控制,符合《首发管理办法》第二十二条的规定。

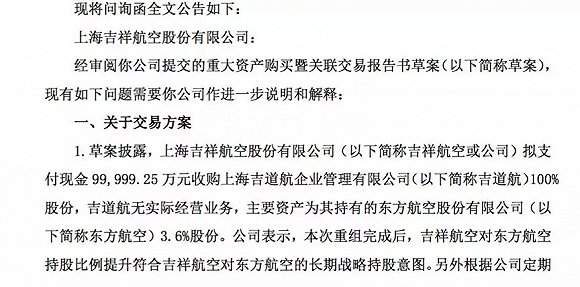

证监会此前在给多喜爱的反馈意见中,曾问及“内部控制制度”问题。申请文件显示,报告期内,浙建集团期间费用分别为15.65亿元、17.74亿元和19.78亿元,占营业收入的比重分别为2.80%、3.15%和3.01%。证监会要求补充披露浙建集团有关销售费用和管理费用相关内部控制制度建设情况及运行的有效性。

多喜爱上市于2015年,目前主要从事床上四件套、枕芯、被芯等家纺用品的设计、生产、销售业务。2019年上半年,多喜爱仅实现营业收入3.64亿元,同比下滑7.16%;亏损590.88万元。多喜爱公告的交易预案曾明确称,公司原有主营业务发展增长乏力,未来的盈利成长性一般。

与“一步到位”的借壳方案不同,浙建集团早在本次重组提交证监会审核之前已成为了多喜爱的第一大股东。多喜爱原实际控制人为自然人陈军与黄娅妮,两人此前合计持有多喜爱超过50%的股份。今年4月,陈军、黄娅妮将占多喜爱总股本29.83%的股份协议转让给了浙建集团,对应转让价款12.53亿元。但多喜爱也因此被认定无实际控制人。

按照计划,若重组获证监会通过,多喜爱将对浙建集团进行吸收合并。吸收合并完成后,浙建集团将注销法人资格,上市公司作为存续主体,将承接前者的全部资产、负债、业务、人员等。浙建集团的全体股东将成为上市公司的股东。

6月20日举行的重大资产重组媒体说明会上,本次交易的独立财务顾问中金公司称,“设计这个方案时,我们参考了市场上的其他案例,类似方案近期的重组采取的也比较多。这是一个一揽子的交易,我们不能把这个交易里面每一笔交易单独的作为一个交易来实施、看待。”

但现在“这一揽子交易”已被证监会的“否决票”实质拆分成了两部分。浙建集团面临的状况颇为尴尬。一方面,浙建集团在成功买壳成为第一大股东后,已几乎确定无法完成借壳;另一方面,多喜爱的目前资产状况并不优质。

浙建集团是否曾考虑过借壳受阻的情况?浙建集团总经理陈桁在上述会议上回答媒体提问时一语成谶,“理论上来说,只要是进行重组,就有各种各样的原因会受阻碍。即使受阻,我们作为上市公司持股29.83%的大股东,也一定会维护资本市场的规则和秩序,保护我们股民的权益,推进多喜爱提升整体的业绩水平。也就是说,我们必须、也应该来承担持股29.83%的大股东对应的责任和义务。”