- 浙江女首富破产 250亿债务愁城 新光集团申请重整

- 2019年04月09日来源:中国杭州网

提要:浙江女首富周晓光家族的新光集团,坐困债务围城半年之久后,终于走到了申请破产重整的一步。新光集团及上市公司ST新光(002147.SZ 新光圆成)日前均发公告披露:4月3日,新光集团及三家下属公司向地方法院申请了破产重整。新光集团持有ST新光62.05%股权,破产重整可能导致上市公司易主。

浙江女首富周晓光家族的新光集团,坐困债务围城半年之久后,终于走到了申请破产重整的一步。

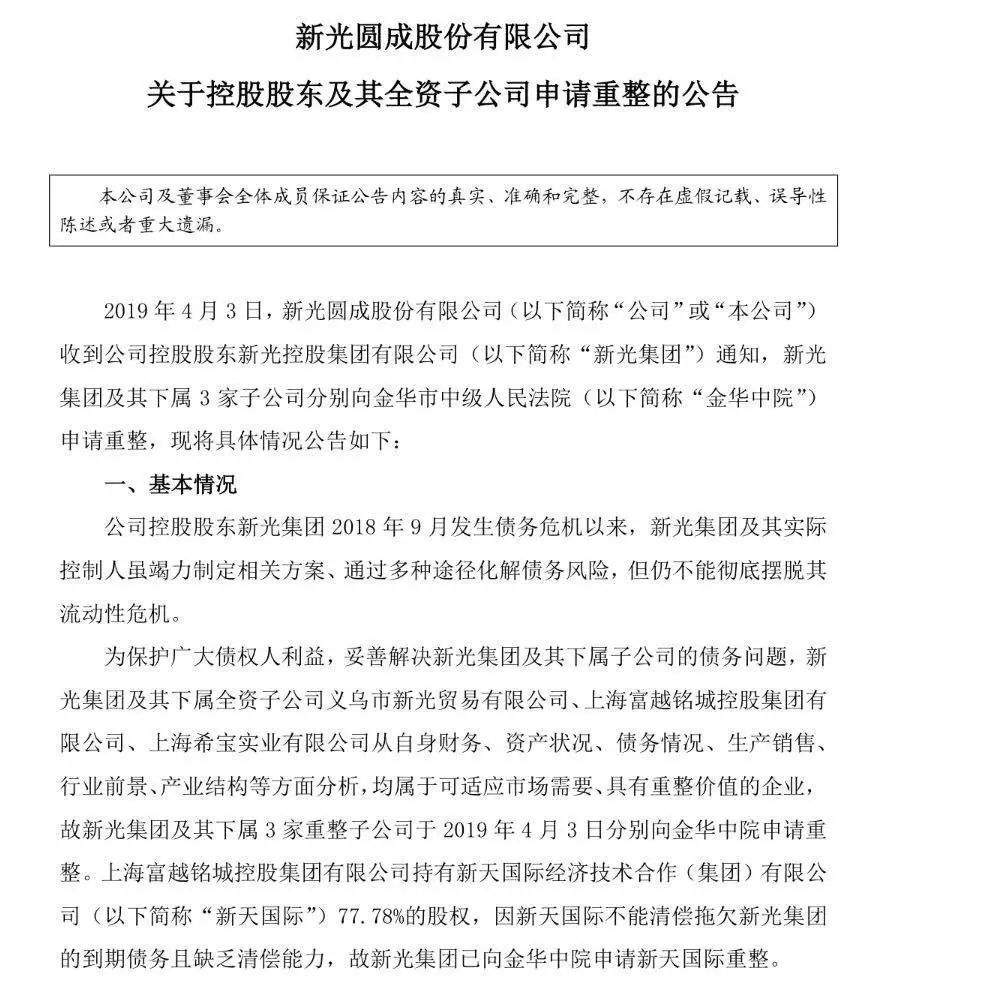

新光集团及上市公司ST新光(002147.SZ 新光圆成)日前均发公告披露:4月3日,新光集团及三家下属公司向地方法院申请了破产重整。新光集团持有ST新光62.05%股权,破产重整可能导致上市公司易主。

新光集团公告称,2018年9月底发生债务危机以来,公司通过多种途径化解债务风险,但仍不能彻底摆脱公司的流动性危机。为解决债务问题,新光集团及其全资子公司新光贸易、上海富越、上海希宝分别在3月20、21日通过股东会决议,并在4月3日向金华中院申请重整。其中上海富越持有新天国际77.78%股权,新天国际由于不能清偿到期债务也被申请重整。

鉴于债权人纷纷起诉保全的情况下很难处理资产还债,破产重整不排除也是新光集团实际控制人周晓光家族脱困的一种方式。根据破产法规定,如果金华中院受理重整申请,法院将指定管理人制定重整计划,债权人根据重整计划受偿。相应的是,债务人财产的保全措施应该解除,执行程序、未终结的诉讼仲裁应当中止。

新光集团股东会决议破产时,未清偿金融机构债务达122亿,未清偿到期债券103亿。大摩财经去年8月的统计显示,新光集团当时债券总余额120.42亿元,共计11只债券。这也意味着,新光集团预计不能清偿债务规模至少在250亿左右,且还可能继续增加。

新光集团2018半年报显示,其总资产达到811亿,借款总额356亿,手头现金仅12亿。

危机爆发后,新光集团的债权人蜂拥而至,通过诉讼仲裁等形式讨债达数十起,涉及金额超百亿元。统计显示,新光集团及子公司的金融机构债权人涉及银行、信托、资管公司20多家。其中涉及金额较大的机构包括国民信托19亿、华融资管近10亿、大连银行近10亿、西南证券8亿。

此外,新光集团还利用上市公司新光圆成违规担保和借款,危机爆发后无法还款导致上市公司被ST。3月28日,ST新光因大股东违规担保和占用资金被证监会立案调查。

值得一提的是,今年3月1日,新光集团计划破产前不久,董事长周晓光还出席了上海市浙江商会女企业家联谊会的活动,周晓光作为女企业家联谊会会长致辞,强调“要用‘感恩’的心去从容面对寒冬”、“冬天虽然不好受,但却是自我净化、自我检验的好环境。”

多元化危机

新光集团是知名浙江民企,由义乌商人周晓光、虞云新夫妇创办,其创业故事曾被融入热播电视剧《鸡毛飞上天》。周晓光夫妇是富豪榜常客,2018年仍以220亿财富名列胡润富豪榜139位。

新光集团早期主营小饰品,近年来多元化扩张涉足地产、旅游等多个行业,旗下拥有上市公司ST新光——2016年,以房地产为主要业务的新光圆成借壳方圆支承上市,新光集团为实际控制人。

新光集团何以爆发债务危机?从2017和2018年半年报看,其主营业务滑坡以及多元化导致的负债扩张是主因。

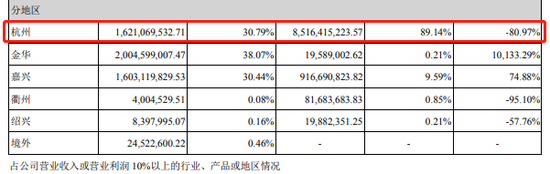

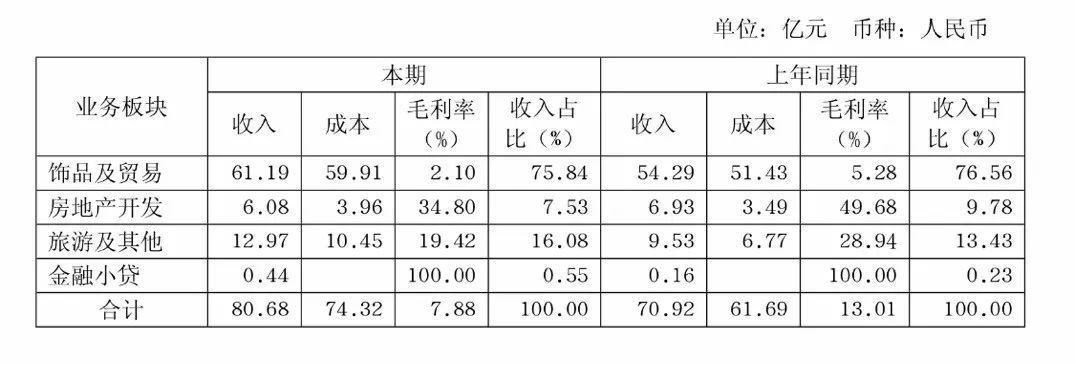

新光集团近年来多元化之后共有五大板块:饰品及贸易、房地产开发、农业、旅游及其他、金融,其中饰品及贸易这两年占新光集团总收入的75%以上,其次为旅游、房地产。

财报显示,新光集团的饰品及贸易包括饰品、百货、有色金属、红木家居等;房地产主要分布在义乌、东阳、金华等地,运营主体为万厦地产和新光建材城;旅游板块则以“新天”为主体,要把新疆的天山天池打造成中国的“小瑞士”;农业板块主要是浙江森太农林果开发公司经营的香榧种植;金融板块主要是持股百年人寿保险、南粤银行、宁夏新光小额贷款公司等。

多元化发展的新光集团表面看来风光无限,但实际上这些业务都不赚钱。饰品及贸易虽然年收入规模在百亿,但这两年主要靠上海希宝主营的毛利率很低的有色金属贸易支撑,这也导致2018年这部分业务的毛利从5%以上骤降了一半。

2018半年报显示,新光集团账面营业利润虽然有9.8亿,但扣非之后实际亏损9亿多。当期财报全靠非经常损益“涂脂抹粉”:这部分贡献的利润高达15.76亿,其中不可持续的公允价值变动带来的收益达14.35亿。

再进一步拆解财报可发现,新光集团的财务费用这两年持续攀升:2016年10亿,2017年16亿,2018年上半年8亿。从2017年开始,债务利息基本吞噬了新光集团的毛利。

但核心业务乏力,让新光集团只能陷入债务的恶性循环,不断借新还旧,直至融资枯竭、债务崩盘。财报显示,2017年初,新光集团账面现金尚有42亿。一年半后,只剩下12亿,这说明新光集团已越来越难借到钱,现金只能不断流出。

新光集团的资产质量也显示流动性危机一触即发。2018年6月底,应收及其他应收款合计近150亿,占流动资产的一半。非流动资产中,投资性房地产又占到逾一半。投资性房地产都已拿来抵押借款,应收资产的变现能力又极差,新光集团几乎丧失了还款弹性。

自2017年下半年开始,新光集团就被市场质疑存在流动性压力,当时新光集团陆续处置和转让了包括酒店、物业、股权在内的各项资产,回笼资金。新光集团后来还被曝向大公国际支付高额费用,从而维持其债权评级。

但2018年随着债券密集到期,新光集团终于支撑不住,在2018年9月25日发生债券违约,引爆了债务危机。

值得注意的是,ST新光预计2018年亏损2亿元,这导致新光集团需履行业绩补偿义务。新光圆成借壳上市时,新光集团曾承诺2016-2018年累计净利润不低于40亿。而2016、2017年新光圆成压线完成对赌,2018年仍需完成13亿净利润。这也意味着,假设2018年亏损2亿,其需按照承诺补给上市公司15亿。

一地鸡毛之中,周晓光家族能否借破产重整脱困,又能从中汲取何种教训,事后值得复盘。

文 | 麦可