- 亏损三个多亿的青客公寓要抢在自如前上市

- 2019年10月09日来源:界面新闻

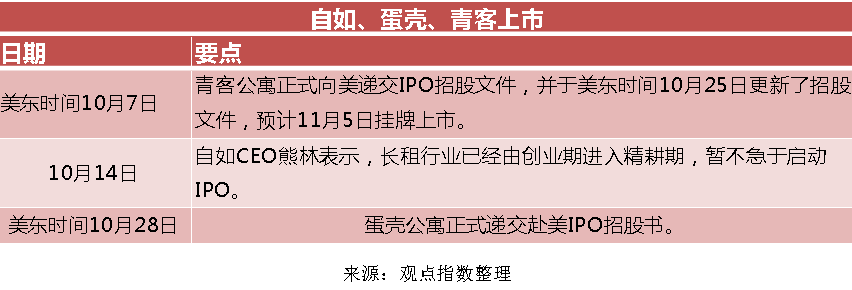

提要:青客公寓抢在行业头两名的自如和蛋壳前,递交了赴美上市招股书。美东时间10月7日晚,国内第三大长租公寓青客公寓正式向美国证券交易委员会递交了F-1招股文件,欲以发行ADS(美国存托股票)的形式募资至多为1亿美元,成为第一家披露招股书的长租公寓公司。

青客公寓抢在行业头两名的自如和蛋壳前,递交了赴美上市招股书。

美东时间10月7日晚,国内第三大长租公寓青客公寓正式向美国证券交易委员会递交了F-1招股文件,欲以发行ADS(美国存托股票)的形式募资至多为1亿美元,成为第一家披露招股书的长租公寓公司。

青客公寓预计将以“QK”为交易代码登陆纳斯达克,摩根士丹利和中金公司将共同担任本次IPO的承销商。2018年4月,青客公寓完成了由摩根士丹利管理的私募基金及凯欣资本联合领投的数千万美元C轮融资。

当前的股东结构中,46岁的青客公寓创始人兼CEO金光杰直接持有30.3%的股份,凯欣资本及其关联实体总共持有28.1%的股份,为最大机构投资人。此外,纽信创投、赛富投资基金和摩根士丹利管理的私募基金分别持有9.3%、8.9%和8.9%的股份。

据招股书披露,青客公寓2017年营业净收入5.23亿元,亏损2.45亿元;2018年净收入8.90亿元,亏损4.99亿元;以2019年6月30日为止的9个月时间,净收入8.98亿元,亏损3.73亿元。

从收入结构来看,2017年的租赁收入占总营收97.35%,2018年租赁收入占总营收89.55%,而截至2019年6月30日止九个月以来,租赁收入在总营收中占比88.29%。

青客公寓的增值服务及其他收入占净收入的百分比,由2017年的2.6%增至2018年的10.4%,并在截至2019年6月30日的9个月内进一步达到11.7%。

截至2019年6月30日,青客公寓共运营96854间房间,同比增加超过30%;其中已出租93331间,可供出租3523间,入住率高于2018年同期。

EBITDA(息税折旧摊销前利润)指标显示,以2019年6月30日为止的9个月,青客公寓的EBITDA为-1.46亿元,而上年同期为-1.62亿元,亏损稍微有所减少。

长租公寓曾乘着政策的东风吸引大量企业与资金入场,而今形势逐渐分化。“高收低出”的模式确实助其迅速扩张,房东和租客看似达到了一个双赢的局面,但一旦资金链断裂,危机也随之而来。

据不完全统计,从西安好熙家公寓到鼎家、乐迦公司,再到近期杭州德寓,目前已经有多达25家长租公寓因资金链断裂、经营不善而破产。

抢在行业排名靠前的自如、蛋壳前冲击上市,成立于2012年的青客公寓也有着资金渴求。截至2019年6月底,青客公寓账上的现金、现金等价物和限制性现金合计4.5亿元,在持续扩张投入下,这些现金显然不够。

另外,截至2019年6月底,青客公寓总资产20.3亿元,总负债高达27亿元,净亏损超2亿元,意味着其资产结构堪忧。

在客户口碑上,青客公寓也面临着诸多诉讼。黑猫投诉上显示,“青客白领公寓”下面有506项投诉,多因贷款纠纷以及押金退款难、提现难等问题引发。

2018年5月,多位租客在不知情的情况下“被贷款”两年,同年9月,一租客刚入住两个多月即被告知合约将在10月到期,且得不到任何补偿或赔偿。

此外,今年3·15期间,媒体还报道了青客公寓的各种问题,其中包括房租难退、日常生活费用收取不透明等等。也有租客投诉青客公寓收费不透明、房租难退、网费电费高昂、保洁随意等问题。

招股书中显示,截至2019年6月30日止的9个月,青客公寓与租户签订的平均合同期限为11.7个月,其中68.3%的合同期间长于12个月。

但在同一时期内,47.3%的租户在合同到期前就已退租,只有5.1%的租户选择续租,客户对青客公寓的满意度可见一斑。

与其他处于扩张期的长租公寓相似,青客公寓也大量运用租金贷模式。

截至2019年6月30日,青客公寓与11家金融机构合作,为有需要的租户提供分期付款贷款,青客公寓租客采用了租金贷的比例占到65.2%。

为了摆脱对租金贷的高依赖,从2018年8月开始,青客公寓引入了融资租赁模式,即青客公寓将装修过的房源连同家具出售给融资租赁公司,然后再返租。这虽然能降低一些青客公寓的资金成本,但也并非长久之计。

青客公寓创始人金光杰曾坦言,长租公寓是一个微利行业,12万间房是企业的盈亏平衡点。其回本的时间较长,短则5年,长则8至10年。青客公寓要想在上市后稳健前行,还需建立起规模化的经营优势,提升自我造血能力。