- 每租出一间房亏损3800元 长租公寓IPO经历生死时速

- 2019年10月08日来源:中国杭州网

提要:美东时间10月7日晚,国内第三大长租公寓青客公寓向美国证监会递交了招股说明书,成为第一家披露招股书的长租公寓公司。青客公寓预计将以“QK”为交易代码登陆纳斯达克,摩根士丹利和中金公司将共同担任本次IPO的承销商。

美东时间10月7日晚,国内第三大长租公寓青客公寓向美国证监会递交了招股说明书,成为第一家披露招股书的长租公寓公司。青客公寓预计将以“QK”为交易代码登陆纳斯达克,摩根士丹利和中金公司将共同担任本次IPO的承销商。

融资额超一亿美元 纽信、达晨、赛富在列

青客公寓2012年成立于上海,成立后很快拿到了纽信创投的天使投资,此后拿到达晨、赛富、凯欣资本、摩根士丹利等机构的投资。到2018年C轮融资完成,青客公寓四轮股权融资总规模超过了一亿美元。

青客公寓融资史,来源:投中CVSource数据终端

招股文件显示,目前青客公寓最大的外部投资方为凯欣资本,持股比例为28.1%。此外,纽信创投、赛富投资基金和摩根士丹利管理的私募基金分别持有9.3%、8.9%和8.9%的股份。达晨创投未出现在主要股东名单中,不过达晨财智总裁肖冰为青客公寓董事。

在融资的助推下,青客公寓成立的六年间保持着高速扩张。2012年青客公寓可供出租的房间数为940间,到2018年末,青客公寓运营覆盖6座城市的共计91234间房间,复合年增长率为114.4%。

根据招股书引用的咨询机构出具的报告,以总租赁房间价值和数量计算,青客公寓为国内长租公寓运营商的第三位;而在月租金2000元以下的档位,以房间数计算,青客公寓位居行业第一位。

青客公寓主要运营数据

一年亏损5亿 幅度有所收窄

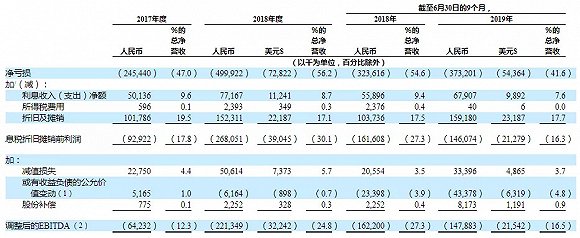

作为第一家申请IPO的长租公寓公司,青客公寓捅开了长租公寓烧钱的面纱。招股文件显示,青客公寓2018财年净收入8.9亿元,亏损5亿元;以2019年6月30日为止的9个月时间,净收入9亿元,亏损3.7亿元。

按2019年6月30日为止97621家租户计算,青客公寓每租出一间房亏损3800元。当然,与2018年每间房亏损5180元相比,亏损幅度有所收窄。

青客公寓利润表(摘自招股书)

EBITDA(息税折旧摊销前利润)指标同样显示,青客公寓的利润状况在改善中。以2019年6月30日为止的9个月,青客公寓的EBITDA为-1.46亿元,而上年同期为-1.62亿元。

青客公寓EBITDA数据,摘自招股文件

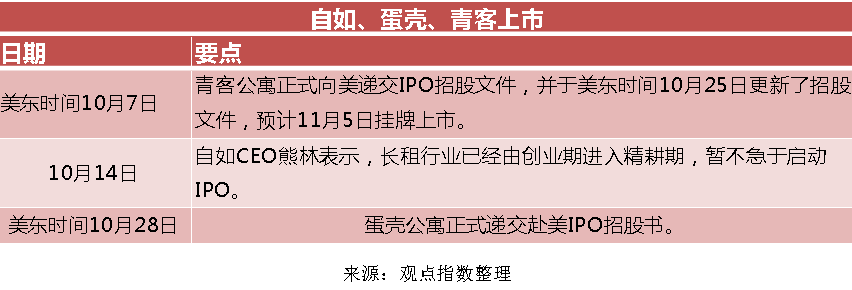

长租公寓面临生死时速 租金贷难以持续

眼下长租公寓行业正迎来IPO潮与倒闭潮齐头并进的局面。除了青客公寓之外,行业的另外两大巨头自如和蛋壳也传出正在筹备上市。另一方面,其他一些长租公寓则正在破产。最近的一次是,2019年8月,乐伽公寓宣布破产,导致上万租客无家可归。更早之前,已经有爱公寓、杭州鼎家、寓见公寓等一系列长租公寓公司倒下。

青客公寓的资金链也一直处于紧绷的状态。2019年6月底青客公寓账上的现金、现金等价物和限制性现金合计4.5亿元,按2018年烧掉了5.8亿元的烧钱速度来看,这笔钱不够花一年。IPO融资已经势在必行。

近两年长租公寓暴雷不断,罪魁祸首是对“租金贷”模式成瘾般的依赖,高速扩张中的青客公寓同样也不例外。

截至2019年6月底,65.2%的青客公寓租客采用了租金贷。即便全部以预付半年租金计算,按青客公寓1100元左右的平均月租金,青客公寓沉淀的预付租金规模也接近5亿元人民币。招股书披露的数据,截至2019年6月底青客公寓预付租金总额为7.9亿元人民币。

青客公寓用提供折扣的方式,诱使租客向合作金融机构借款,一次性预付租金。一次性付清半年房租折扣为5%,预付全年房租则折扣为10%,同时借款的利息也由青客公寓承担。青客公寓则把租客预付的租金用于高速扩张,最主要的开支是房源的装修、向房东预付数月的租金。租金贷模式下,本没有借贷需求的租客,实际上是出卖了自身的信用帮助长租公寓公司融资,而一旦资金链断裂,租客和房东就会陷入“叫天不应、叫地不灵”的境地。

从2018年8月开始,青客公寓引入了融资租赁的模式。青客公寓将装修过的房源连同家具出售给融资租赁公司然后再回租。这一模式下青客公寓的资金成本更低,更加安全,有助于摆脱对租金贷的依赖。

畸高的负债率始终是悬在头上的达摩克利斯之剑。到2019年6月底,青客公寓的总资产20.3亿元,总负债则高达27亿元。资产负债率高达133%,已经技术性“资不抵债”。

“高进低出” 亏本二房东?

进入2019年之后,长租公寓从一时狂热进入了调整期。朗诗、远洋等房企剥离长租公寓业务,万科、碧桂园、世联行等也已暂缓旗下长租公寓业务的扩张。

从签约房源数据来看,青客公寓在2018年之后扩张速度也有所放缓。2018年9月底签约房源数量29129个,到2019年6月底仅增长至29655个,增长了526个。可资比较的是,2018年与2017年相比,签约房源数量翻了一倍。青客公寓在招股文件中表示:“我们为扩张筹集资本的能力大大影响了我们的经营业绩。”

长租公寓缺乏造血能力、依赖融资(包括债权融资)扩张、“高进低出”的问题一直饱受诟病。不久前,乐伽公寓在宣布破产的公开信中表示,通过认真反思,深刻认识到公司“高进低出”的经营模式存在巨大缺陷,已对长租市场带来极大风险。

青客公寓披露的数据显示,2017年和2018年的平均月末入住率为91.6%和92.4%。90%的入住率是青客公寓设定的目标入住率,虽然这一指标表现优秀,但租客流动性指标却相当弱。截至2019年6月30日止9个月,青客公寓与租户签订的平均合同期限仅为11.7个月,47.3%的租户在合同到期前就已退租,只有5.1%的租户选择了续租。青客公寓援引咨询机构报告称,其平均租期在行业内居于前列。不到一年的平均租期,近半的租户退租房,个位数的续租率,是长租公寓共同的尴尬。

不久前,全球最大的共享办公巨头WeWork因为估值太低而放弃IPO,其被诟病的一大问题就是租客的高流动性。由于与房东之间的租约通常是长期的,在经济周期下行的情况下,短租期会带来巨大的亏损风险。

与其他长租公寓公司一样,青客公寓也依赖所谓“N+1”的模式,即将房子长租之后,对其进行改造增加一个房间,以多容纳一户租客。通过“N+1”,青客公寓能获得看似不错的租金价差。截至2019年6月的9个月,青客公寓的平均租金价差率为25.1%,计算预付租金折扣后价差率为20%。以1100元左右的平均月租金计算,价差空间约200元。

但是,青客公寓对房源的装修,平均每个出租单位(即一个房间)需花费1.47万元。2018年这一数字更高,为2万元。装修折旧年限一般不应超过5年,这意味着按目前的运营效率,青客公寓连装修费都赚不回来。

青客公寓在招股文件中总结了影响公司业绩的几大因素,包括扩大公寓网络,保持和提高入住率和租金率,控制运营成本和费用并提高运营效率的能力,管理前期资本支出和扩张成本。

文|投中网 陶辉东