- 浙数文化2.3亿收购新业务 溢价26倍欠缺商业合理性

- 2019年10月23日来源:新浪财经

提要:10月21日晚间,浙数文化发布公告称,全资子公司杭州边锋网络公司拟以自有现金方式出资2.32亿元收购杭州聚轮网络公司40%股权。标的资产按收益法评估的估值为5.8亿元,增值率达2691.86%。

10月21日晚间,浙数文化发布公告称,全资子公司杭州边锋网络公司拟以自有现金方式出资2.32亿元收购杭州聚轮网络公司40%股权。标的资产按收益法评估的估值为5.8亿元,增值率达2691.86%。

在业绩承诺方面,杭州聚轮作出2019年业绩承诺为扣非后净利润不低于约1.08亿元,而公司上半年净利润6078.74万元,扣非后净利润并未公布,以公布数据计算,下半年标的公司要达到净利润6077.66万元。

杭州聚轮旗下产品主要为直播业务,而在直播领域知名度要远高于杭州聚轮的斗鱼直播,上半年净利润为4279.10万元。对于此次收购有外界质疑标的公司的业绩承诺风险以及是否暗含利益输送。有律师表示,此次收购存在利益输送或虚高估值的嫌疑,收购欠缺商业合理性。

标的净资产2207万 收购欠缺商业合理性

公告显示,杭州聚轮成立于2015年10月,注册资本873万元,杭州聚轮旗下产品主要为直播业务。截至2019年6月,旗下“羚萌直播”平台月活跃用户数对外数据为95.83万。

而近年来在直播业内,根据多家第三方机构发布的直播行业相关数据显示,虎牙、斗鱼、快手和YY月环比MAU及MAU两项数据均在领先位置,但都未见“羚萌直播”上榜。

对于浙数文化发布的“羚萌直播”平台月活跃用户数近百万,也受到外界质疑,有股民质疑“羚萌直播”平台缺少知名度,近百万数据或有很大水分。

收购完成后,边锋网络将成为杭州聚轮第一大股东,而杭州聚轮也将纳入上市公司合并财务报表范围。浙数文化称,将有利于增厚公司营业收入和净利润,促进公司业绩稳定增长。

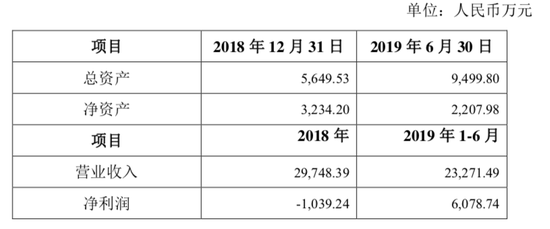

标的公司杭州聚轮财务数据

在此次高溢价收购标的公司背后,标的公司净资产却仅逾2000万元。截止上半年,杭州聚轮总资产账面价值为9508.14万元,总资产为9499.8万元,净资产为2207.98万元,根据收益评估法总负债账面价值为7291.82万元。

上海明伦律师事务所合伙人王智斌律师向新浪财经表示,决定收购价格的因素有很多,目前尚无法得出上市公司收购涉嫌利益输送的结论。但至少从账面看,该收购案存在欠缺商业方面合理性,上市公司有义务对于收购的必要性和收购价格的合理性向投资者作出充分说明。

上海创远律师事务所高级合伙人许峰律师则认为,此次收购案存在利益输送或虚高估值的嫌疑,如通过不真实的业绩承诺最高估值,可能对上市公司利益造成损害。

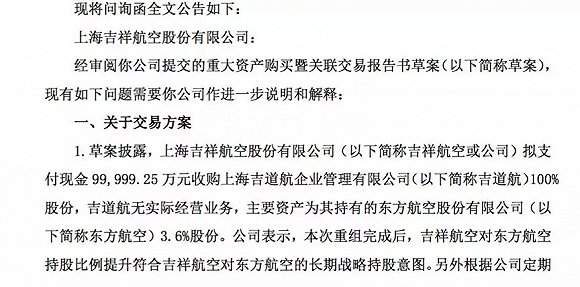

10月22日晚间,浙数文化收到上海证券交易所问询函,针对收购杭州聚轮资产,对标的公司业绩承诺的可实现性和具体风险以及营收、净利润快速增长真实性等问题进行问询。

标的业绩承诺连年下降 去年亏损逾千万

浙数文化此次收购标的资产评估以2019年6月30日作为评估基准日,股东全部权益采用资产基础法、收益法进行了评估,根据评估结果,两种估值差异较大,最终选用收益法评估结果作为评估结论。

根据资产基础法评估显示,评估价值为1.16亿元,增值额为2138.44万元,增值率为22.49%;股东全部权益账面价值为2216.32万元,评估价值为4354.76万元,增值额为2138.44万元,增值率为96.49%。

不过,根据收益法评估股东全部权益账面价值为2216.32万元,评估股东全部权益价值为6.19亿元,增值额为5.97亿元,增值率则高达2691.86%。

综上,杭州聚轮估值采用资产基础法评估为4354.76万元,采用收益法评估为6.19亿元,差异5.75亿元,差异率为1320.89%。

比起高溢价收购,杭州聚轮的业绩承诺则表现逊色。杭州聚轮作出的业绩承诺为2019年、2020年经审计的扣除非经常性损益后的净利润分别不低于约1.08亿元和8821万元,其2020年度承诺净利润低于2019年承诺净利润。

浙数文化全资子公司杭州边锋网络公司拟以自有现金方式出资2.32亿元收购杭州聚轮网络公司40%股权,杭州聚轮完成全部业绩承诺总共1.96亿,以此计算,浙数文化享有收益仅为0.78亿元,如考虑资产评估日6月30日可能作为收购方享有标的公司权益,收购方则享受收益会更少,享有收益与收购所用资金2.32亿元存在数额差距较大。

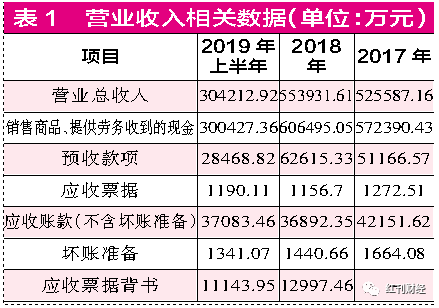

业绩承诺收紧或与杭州聚轮本身营收波动有关。标的公司上半年营收2.33亿元,净利润6078.74万元,但2018年净利润却呈现亏损状态,全年营收2.97亿元,亏损1039.24万元。

浙数文化商誉高企 第二大股东减持440万股

浙数文化公司实际控制人为浙江日报报业集团,2011年浙江日报报业集团借壳上市,更名为浙报传媒,2017年公司启动重大资产重组,浙报传媒将报业资产剥离,逐步向国内领先的数字娱乐业转型,公司因此更名为浙数文化。目前主要聚焦数字娱乐产业、大数据产业和数字体育产业三大业务。

2012年,公司耗资34.90亿元收购盛大网络旗下的杭州边锋、上海浩方100%股权,进军手游产业。为了这次收购,2013年公司完成了定增募资22.85亿元。

自此时开始,公司频频通过投资及收购进行非报产业扩张。wind数据显示,公司相继收购了梦启科技40%股权、杭州游卡31%股权等多家公司股权,今年上半年,公司还筹划出资不超5亿元收购A股公司迅游科技10.66%股权。

在频繁并购过程,浙数文化商誉高企,截止上半年数额高达39.69亿元。上半年公司总资产为99.11亿元,商誉占总资产比例达40%。

转型以来,数字娱乐业务为公司贡献不菲。2017年,在剥离报业资产这一年,公司在线游戏业务营业收入占比过半,营业利润占比超七成。2018年至今,在线游戏业务收入占比超八成。今年上半年在线游戏业务营收为10.78亿元。

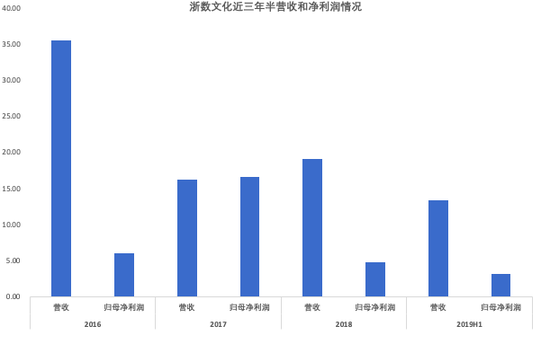

数据来源:wind

近两年,浙数文化营收与2016年营收存在较大差距。2016-2018年以及2019年上半年,公司分别为35.50亿元、16.27亿元、19.10亿元和13.33亿元,同比分别为2.6%、-54.18%、17.42%和74.46%。

上半年,浙数文化归母净利润增速放缓,2018年出现大跌。2016-2018年以及2019年上半年,公司归母净利润分别为6.12亿元、16.57亿元、4.78亿元和3.25亿元,同比分别为0.32%、170.9%、-71.13%和6.22%。

过去几年,网络直播经历野蛮生长后,尽管目前仍然具有一定市场热度,不过网络直播平台乱象早已成为监管对象,头部企业纷纷寻求上市,同时中小直播平台面临资金困难或难以维持生存。浙数文化并购扩张新业务直播前景并不明朗,而公司上半年扣非归母净利润仅为1.99亿元,2016-2018年扣非归母净利润分别为2.49亿元、1.88亿元和2.49亿元。

上半年,浙数文化期末现金余额为7.17亿元,此外值得关注的是公司第二大股东傅建中于7月24-25日总共减持公司股票440万股,按当日交易股价估算,总价值为3800万元。