- 海康威视如必要将自己设计芯片 重仓机构表示不卖

- 2019年10月10日来源:中国证券报

提要:10月7日晚间,美国商务部将大华股份、海康威视、科大讯飞等8家中国企业列入“实体清单”,海康威视和大华科技自8日起停牌,并于今日双双复牌。今日早盘,大华股份和海康威视均大幅低开,截至午间收盘,分别下跌7.93%和5.7%。

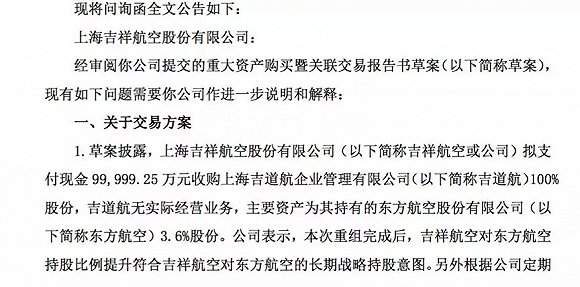

10月7日晚间,美国商务部将大华股份、海康威视、科大讯飞等8家中国企业列入“实体清单”,海康威视和大华科技自8日起停牌,并于今日双双复牌。

今日早盘,大华股份和海康威视均大幅低开,截至午间收盘,分别下跌7.93%和5.7%。

不过,从大华股份和海康威视发布的投资者沟通记录看,此次事件整体影响可控,海康威视更是表示:“如有必要,将自己设计芯片!”

机构人士认为,事件带来的情绪面影响更大,公司仍具备中长期投资价值。更有重仓海康威视的私募表示,会继续持有不减仓。

整体影响可控

值得注意的是,9日晚间,大华股份和海康威视均发布了投资者沟通会记录,大华股份披露的电话会议记录显示,参与单位和个人超过300位,其中还有部分个人投资者。

会议记录显示,大华股份司总裁李柯表示:“关于此次实体清单的事件,公司早就已经在做相关的应对准备,包括加大战略物料、关键元器件的备货,替代方案的研发改版准备工作也在同步有序推进,有些已经完成,有些正在进行验证。”

他还指出,对于海外市场的影响,目前不好直接量化,公司海外业务已覆盖全球近180 个国家和地区,业务相对分散,北美地区相关销售收入占比不高,目前还在积极与客户沟通,保障公司业务的持续性。此次被纳入实体清单,主要是针对采购而非出口相关事项,对部分客户情绪上可能会有一些影响,对公司整体营收影响可控。此外,为应对国际经贸环境的不确定性风险,公司已加大了部分物料的备货,对于少部分不能替代的物料,公司已有相应的应对方案,可以提供功能基本相同或相似的产品解决方案进行替代。

海康威视也表示准备了充分的应对方案:“目前,绝大多数美国元器件都可以进行直接替代或通过新的设计方案进行替代,不会影响产品性能或影响较为轻微。少量暂时来不及替代的物料,通过增加库存来换取更长的替代处理时间。还有少量物料,通过调整业务策略,由客户自行采购,组合使用。有些人担心不能直接替代的物料会对公司产生较大影响,我们自己判断影响的范围比较有限,公司可以提供性能相同或相似的其他产品方案进行替代。在保持产品核心竞争力方面,公司的态度非常坚决,芯片受限制,我们换芯片,换不了芯片的,我们换组件,换不了组件的,我们重新设计产品。如果必要,我们将自己设计芯片。”

此外,海康威视总裁胡扬忠、高级副总裁黄方红在交流中进一步指出:“由于这两年美国断供的压力存在,公司也在考虑自研,这方面的考虑和安排都在推进,也做了一些工作。另外,芯片不神秘,由于现在IP共享的策略,芯片已经没有那么复杂。在1994年的时候我们就做过芯片设计。对于国家而言,对于中国的整个IC产业链来说,构建起自己完整的IC产业链,是更应该关心的事情。”

业绩影响方面,海康威视会议记录也给出了明确答复:“实体清单短期可能会带来一些波动。客户端的影响可能比预计的要小一点,因为事件已经折腾很长时间了。昨天我们与一位客户交流,他也知道我们上实体清单了,但完全没谈这个问题,都在谈未来合作的事情。很多客户不那么关心制裁,他们认为中国公司在这方面有持续的竞争力,实体清单不是问题。”

机构重仓持有

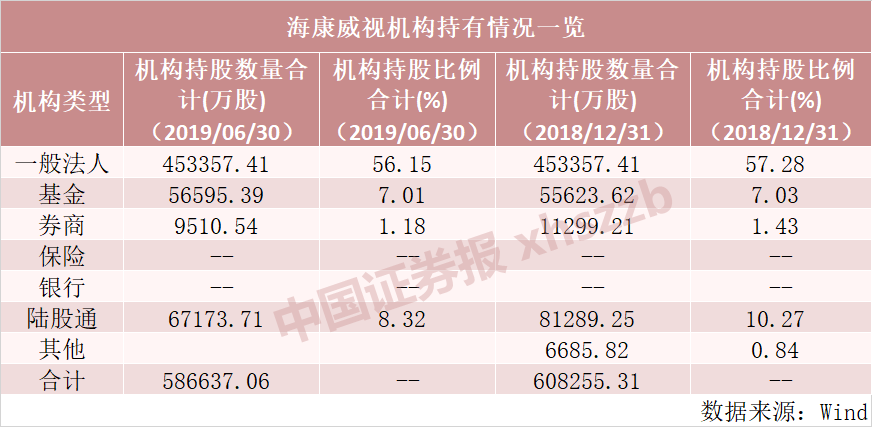

海康威视和大华股份一直以来都是机构的重仓股。

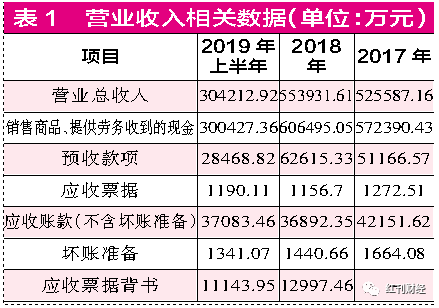

根据Wind数据,海康威视2019年中报显示,基金合计持有56595.39万股,持股比例达7.01%;而2018年末基金合计持有55623.62万股,持股比例达7.03%。对比来看,2019年中基金合计持股数量略增近1000万股。

具体来看,中报数据显示,上海东方证券资管在基金公司中持有最多,旗下29只基金共持有16992.41万股,比2018年中报持有的16330.95万股增加了661.46万股,占流通A股比例2.10%。其中,东方红睿丰灵活配置混合、东方红睿华沪港深灵活配置混合、东方红中国优势灵活配置混合等基金持有较多,持股数量分别达3427.42万股、2410.25万股、1952.40万股。

同时,嘉实基金旗下29只基金合计持有海康威视3752.96万股,其中,嘉实核心优势股票、嘉实前沿科技沪港深股票以及被动指数型基金的嘉实沪深300交易型开放式指数基金均持有较多。合计持有海康威视3000万股以上的还有易方达基金、华夏基金、银华基金。

此外,香港中央结算有限公司、中央汇金资产管理有限责任公司、中信证券股份有限公司等也在中报披露的十大流通股东之列。

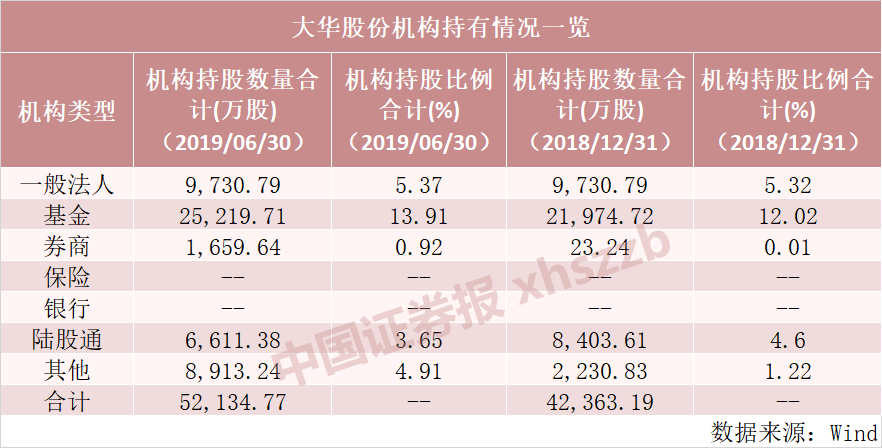

大华股份方面亦是如此。2019年中报显示,基金合计持有25219.71万股,基金持股比例达13.91%,对比2018年年报的21974.72万股,增加了3244.99万股。

具体来看,上投摩根基金公司持有最多,合计达4841.61万股,占流通A股比例2.67%。其中旗下的上投摩根新兴动力混合、上投摩根核心成长股票两只基金分别持有1758.34万股和1737.96万股。广发基金也合计持有2580.87万股,占流通A股比1.42%。同时,持有1000万股以上的基金公司,还有汇丰晋信基金、嘉实基金、大成基金、南方基金、中信保诚基金和博时基金。

此外,大华股份中报的前十大流通股东之列中还出现了香港中央结算有限公司、中国证券金融股份有限公司、中央汇金资产管理有限责任公司、全国社保基金一零二组合、全国社保基金四一八组合和上海景林资产等投资者身影。

重仓机构:不卖

针对此次事件的影响,基金人士表示并不悲观,仍然关注其长期投资价值。

一位公募分析师认为,当前海康威视PE仅20倍,长期来看,目前点位风险不大,短期可能受外围摩擦影响产生波动。“其实四五月份说被制裁,市场已反应得差不多,而且短期海康威视备货数量很多,也是有所准备的,个人认为当前外围摩擦的影响也都明了,不必太悲观。”

某私募基金经理表示,今年初就将海康威视作为重仓股,其核心竞争力突出,值得长期持有。就此次事件的影响而言,情绪面的影响更大,深入分析其实并没有带来很大影响,目前情况下是不会斩仓离场的。从这个角度看,大华股份和海康威视在8日、9日选择停牌,并进行投资者沟通是十分必要的。