- 现金贷整治效果需适时评估

- 2017年12月10日来源:中国杭州网

提要:事实上,其潜在负面影响可以通过两道堤坝来提防。一是杜绝公众存款和银行资金化身网贷机构的本金,这在《通知》中已较为明确;二是通过公安等部门协作,消除暴力催讨行为;从而让网贷业凸显各自评估收益与风险、适者生存的金融业本质。

金融风险的具体规制路径会随着具体金融风险的动态变化而不断演进,风险整治的具体措施应当不断被评估,以符合市场发展和金融安全平衡的需要。

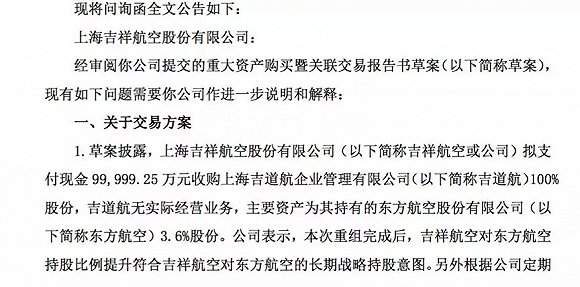

本月初,互联网金融风险和P2P网贷风险专项整治工作领导小组办公室正式下发《关于规范整顿“现金贷”业务的通知》。此前,由于裸条等骇人听闻的现象发生,网贷业已经不仅是一个盈亏的金融问题,也涉及普通民众的安全感焦虑。趣店上市时激发的热议,可见一斑。加之近期防范金融系统性风险的主基调,故而监管趋严,并不令人意外。当然,监管手段和目标之间的匹配性、比例性的讨论,仍然值得细化。

网贷乱象和潜在的风险有两个不同层面。

一方面,网贷是否由于其高利贷、利滚利等性质,造成了借款人过重的负担?这是公众较为关心的一面。另一面相反,网贷企业是否具有发展的可持续性,是否有盈利的可能、整个行业是否“靠谱”,是否有连环倒闭、集体垮台的风险。这在地下骗贷产业链形成后,同样已经成为现实威胁,且与防范系统性金融风险的目标关联更紧密。

此次《通知》兼顾了上述两个层面的风险整治。但金融风险的具体规制路径会随着具体金融风险的动态变化而不断演进,风险整治的具体措施应当不断被评估,以符合市场发展和金融安全平衡的需要。笔者认为,如下几个问题值得结合后续市场表现继续探究。

首先,是放贷机构增减与利率高低的关系。一刀切关闸是一种常见的传统规制方法。其潜在思路是:坏人太多,所以先关门识别,再慢慢放进来。在现金贷领域,突出的矛盾是利率过高,并由此导致了后续的催讨纠纷。利率高是由于借款人信用等级低、风险大,获取资金供给的渠道有限。因此,从这个角度看,当放贷机构数量减少、彼此竞争性减弱,则市场化利率会更高。

其次,是利率应当如何规定。监管者要求各类机构对借款人收取的综合资金成本应符合最高法院对民间借贷利率的上限要求,这实际上是把网贷机构当作非金融机构看待。最高法院2015年《审理民间借贷案件适用法律若干问题的规定》开宗明义地说“经金融监管部门批准设立的从事贷款业务的金融机构及其分支机构,因发放贷款等相关金融业务引发的纠纷,不适用本规定”。故而,一方面加强对网贷机构的资质监管,另一方面又让它们适用老百姓之间借钱的规则,网贷机构未来发展方向可能变得不清晰。

第三,是如何令网贷机构做到自我风险防范、增进市场竞争。去年以来,网贷机构出现倒闭潮,但并未对系统性金融安全造成冲击。相反,一定程度的市场洗牌是有益的,对投资者也起到了现实教育作用。现实中确实存在年化利率超过36%的贷款需求,强制要求网贷机构不得逾越此红线,只是限定了它们在“中低风险,中低利率”的场域内游戏。但“高风险,高利率”的市场需求不会消失,供给会变得更为灰色。

尽管管制政策在短期内不会有大幅变化,但从长远看,对现金贷的机构准入和利率管制措施的效果仍需不断评估,以适时调整。网贷业本身就是传统银行业的补充,填补的是低端市场,管制规则应当有所不同。

事实上,其潜在负面影响可以通过两道堤坝来提防。一是杜绝公众存款和银行资金化身网贷机构的本金,这在《通知》中已较为明确;二是通过公安等部门协作,消除暴力催讨行为;从而让网贷业凸显各自评估收益与风险、适者生存的金融业本质。